De rente is laag, maar tóch kan het: van kleine beetjes veel maken!

Van de spaarrente hoef je het eventjes niet te hebben. Die neigt naar 0 procent. Toch kan het nog: van weinig geld veel geld maken. Je hebt er een verre horizon voor nodig (als aanvulling op het pensioen bijvoorbeeld), maar €100.000 is mogelijk. Stel, je komt vanwege een pensioengat €5000 euro per jaar te kort, ofwel €416 euro per maand. Om dit gat twintig jaar lang te dekken, van het 67ste tot het 87ste jaar, moet je een ton bij elkaar sparen (even los van rente en inflatie). Begin je hiermee op je 57ste, dan bereik je je doel door tien jaar lang €10.000 apart te leggen. Wie er op 47-jarige leeftijd mee begint, moet twintig jaar lang €5000 per jaar sparen. In de tabel staat hoe je in vijftien jaar €100.000 bij elkaar spaart, met een startkapitaal van €10.000. Dat allemaal dankzij: rente op rente.

Hoe werkt rente op rente?

Je spaart €100 en ontvangt een rente van 1 procent per jaar. Na één jaar heb je €101. Het tweede jaar krijg je 1 procent rente over €101, dan heb je dus €102,10. Bij een rente van 1 procent vergt het 72 jaar om je kapitaal te verdubbelen. Bij 4 procent rente verdubbelt je geld in 18 jaar. Let op: inflatie en vermogensbelasting snoepen daar nog geld van af.

Beleggen? Vijf jaar sneller!

Nu sparen weinig oplevert, kan vermogen harder groeien door voorzichtig beleggingsrisico’s te nemen. Voorzichtig betekent: beleggen met spaargeld waarvan je zeker weet dat je dit de komende tien jaar niet nodig hebt voor belangrijke zaken als een nieuwe koelkast, een autoreparatie, een woningaanpassing of onderhoud van het huis. Het Nibud adviseert voor dit soort uitgaven een financiële buffer van zo’n €10.000. Dit stroppenpotje is niet bedoeld om risico’s mee te nemen op de beurs.

Herbeleggen van winst

Bij beleggen bestaat de opbrengst uit koerswinst en bedrijfswinst ofwel dividend. Het jaarlijkse dividend dat een onderneming of beleggingsfonds uitkeert, kun je herbeleggen: je koopt er extra aandelen van. We gaan uit van een startkapitaal van €10.000. Legt een echtpaar daarbovenop iedere maand €150 in op een beleggingsrekening, dan kan het geld 4 procent per jaar aangroeien. Het echtpaar vergaart dan in tien jaar ruim €36.000. Gaat het echtpaar voor de ton, dan wordt de inleg pittiger: ze moeten dan tien jaar lang €600 per maand inleggen. Maar dat is, als de beurs meewerkt, bijna vijf jaar sneller dan met ‘gewoon’ sparen, tegen de huidige rente. Een combinatie van sparen en beleggen is natuurlijk ook mogelijk. Zodra de rente weer aantrekt, kan een deel van de beleggingsinleg naar een veel veiliger spaarrekening.

Lange-termijn-rendementen op de beurs

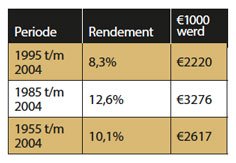

Het CBS publiceert sinds 2005 geen beleggingsrendementen meer, dus de beurskrach van 2007 en 2008 zie je niet terug in de tabel. Toen stonden de beurzen op verlies. Om een idee te geven: de jaarlijkse beursrendementen van de laatste tien jaar schommelden tussen de 52 procent verlies en 36 procent winst. In dit overzicht zijn de kosten voor beleggen en vermogensbeheer niet meegenomen.

Bron: CBS.

Hoelang kun je leven van €100.000?

Bij de een gaat geld opmaken sneller dan bij de ander. De vraag is: hoeveel heb je nodig?

Stel, je bent 65 jaar en neemt maandelijks €500 euro op uit je spaarpot van €100.000. Na 18 jaar is de ton opgesoupeerd. De fiscus snoept de eerste acht jaar ook nog mee van je geld. Daarna zakt het vermogen onder de belastingvrije grens van de vermogensbelasting. Vanaf 2017 blijft de eerste €25.000 vermogen per persoon heffingsvrij, voor een stel is dit €50.000 per jaar. Wie ruimer wil leven en bijvoorbeeld €1000 per maand uit de pot haalt, heeft de bodem van de spaarpot na acht jaar en acht maanden bereikt.

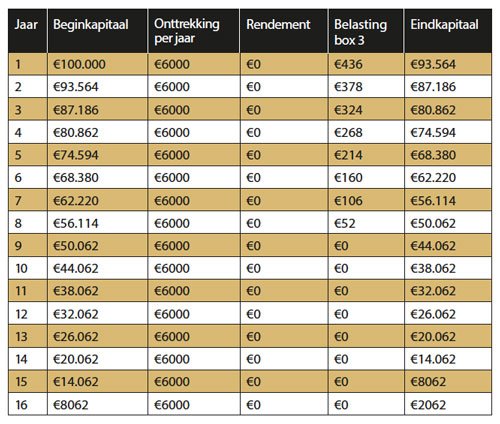

Variant 1: Hoe snel is een ton op?

Bij €500 opname per maand; spaarrente 0%; belast in box 3 (heffingsvrij vermogen twee partners meegerekend). Het geld is op in 16 jaar en 4 maanden:

Variant 2: Hoe snel is een ton op?

Bij opname van €1000 per maand; rente 0%, belast in box 3 (heffingsvrije vermogen twee partners meegerekend). Het geld is op in 8 jaar en 8 maanden:

Rekensom

Hoeveel geld heb je nodig om van te leven? Dat verschilt natuurlijk per huishouden. Er is één eenvoudige vuistregel: neem voor alle zekerheid het bedrag dat je nu maandelijks uitgeeft. Trek daar de volgende posten van af: eventuele hypotheeklasten (na aflossing vannde lening) en pensioenpremies (die vervallen na pensionering). Ook kosten voor woon-werkverkeer vallen weg na het pensioen. Het overblijvende bedrag komt overeen met je toekomstige huishoudbudget. Na pensionering ontvang je mogelijk geld uit de volgende bronnen: AOW, pensioenfonds, lijfrentepolis. Daarnaast beschik je misschien over spaargeld, beleggingen, een hypotheekvrije woning en inkomen uit werk na de pensionering.

Pensioenschijf-van-vijf

Gepensioneerden betalen weliswaar een lager tarief voor de inkomstenbelasting (13,4 procent minder), maar misschien doet een toekomstige verhoging van de vermogensbelasting dat voordeel teniet. Je spaarpot raakt in de toekomst ook versneld leeg door de stijgende zorgkosten. Of door vakantieplannen. Die droomreis kan zomaar €20.000 kosten. Twee nieuwe elektrische fietsen vergen ook al snel €4000. Op www.nibud.nl staat de Pensioenschijf-van-vijf, een hulpmiddel voor je uitgaven en inkomsten na pensionering.

Langer leven

Het spaargeld moet vaak langer mee doordat wij steeds langer leven. De gemiddelde levensverwachting stijgt snel. Een nu 65-jarige vrouw haalt volgens het CBS 86,4 jaar, een 65-jarige man 83,6 jaar. Het spaargeld moet dus vanaf het pensioen verdeeld worden over vijftien tot twintig jaar. €100.000 gedeeld door twintig jaar komt neer op €5000 per jaar. Dat is €416 per maand.

- Plus Magazine